Akkreditivbestätigungs-

risikodeckung

Finanzkreditdeckung für Akkreditivbestätigungsrisiken

So sichern Banken ihre Akkreditivbestätigungsrisiken ab

Mit einer Finanzkreditdeckung für Akkreditivbestätigungsrisiken sichert eine Bank das Risiko aus der Bestätigung von Akkreditivforderungen ab, die der Finanzierung eines deutschen Exportgeschäftes dienen. Sie steht insbesondere für bestätigte Akkreditive und unwiderrufliche Ankaufzusagen zur Verfügung.

Gut zu wissen: Es handelt sich nicht um eine selbstständige Deckungsform. Für diese Geschäftskonstruktionen steht eine Finanzkreditdeckung zur Verfügung, die durch besondere Bedingungen modifiziert wird. Wie bei isolierten Finanzkreditdeckungen üblich, muss die Bank das Exportgeschäft vollständig darstellen und eine Verpflichtungs- und Antikorruptionserklärung des Exporteurs beibringen. Eine quotale Teildeckung ist auf Antrag möglich.

Akkreditivbestätigungsrisikodeckung im Überblick

Zielgruppe

- Deutsche Kreditinstitute

- In Deutschland ansässige Zweigniederlassungen ausländischer Banken

- Ausländische Banken (unter bestimmten Voraussetzungen)

Laufzeit der abgesicherten Geschäfte

Akkreditivbestätigungszeitraum (bis zu 12 Monaten) zzgl. Kreditlaufzeit von bis zu 5 Jahren. Bei Kreditlaufzeiten von mehr als 2 Jahren sind die Vorgaben des OECD-Konsensus zu beachten.

Absicherbare Risiken

Die Finanzkreditdeckung für Akkreditivbestätigungsrisiken bietet Schutz vor einem Zahlungsausfall insbesondere aufgrund

- der Insolvenz des Darlehensnehmers, d.h. im Regelfall der Akkreditiv eröffnenden Auslandsbank

- der Nichtzahlung innerhalb von einem Monat nach Fälligkeit (protracted default)

- staatlicher Maßnahmen und kriegerischer Ereignisse

- der Nichtkonvertierung/-transferierung von Landeswährungsbeträgen

Entgelt

- Einmalig ein bestimmter Prozentsatz des gedeckten Akkreditivbetrages (ohne Zinsen) sowie spezielle Bearbeitungsgebühren

- Die risikolaufzeitabhängige Detailberechnung ist über ein Rechentool möglich.

Selbstbeteiligung

5 % bei allen Risiken

Wie funktioniert die Akkreditivbestätigungsrisikodeckung?

Downloads

FAQ - Akkreditivbestätigungsrisikodeckung

Wie können Akkreditive im Exportgeschäft eingesetzt werden?

Gerade im Bereich der kurzfristigen Handelsfinanzierungen werden im Auslandsgeschäft vielfach Exportakkreditive (Letter of Credit = L/C) eingesetzt. Hierbei handelt es sich um einen Vertrag, durch den sich eine Bank gemäß den Weisungen ihres Kunden (d.h. des Importeurs im Ausland) verpflichtet, bei Erfüllung bestimmter Bedingungen (u. a. Einreichung spezieller Dokumente) Zahlung an einen Dritten (d.h. den deutschen Exporteur) zu leisten bzw. eine andere Bank hierzu ermächtigt.

Beispielsweise vereinbart ein Exporteur (Begünstigter) mit seinem Kunden im Ausland (Importeur), dass dieser (als Auftraggeber) bei seiner Bank (Akkreditiv eröffnende Bank im Ausland) ein L/C eröffnen lässt. Diese Bank erstellt das Akkreditiv und übermittelt es der Bank des Exporteurs. Der Exporteur kann somit die Gewissheit erlangen, die Zahlung von der Akkreditiv eröffnenden Bank zu erhalten und der Importeur hat grundsätzlich die Gewähr, dass eine Auszahlung erst erfolgt, wenn die die Ware/Leistung repräsentierenden Dokumente gemäß den Akkreditivbedingungen vorgelegt werden. Zur weiteren Erhöhung der Sicherheit für den Exporteur kann die Bank des Exporteurs das Akkreditiv bestätigen, d. h. im Auftrag der eröffnenden Bank ein abstraktes Schuldversprechen übernehmen. Liegt kein Auftrag oder keine Ermächtigung der eröffnenden Bank im Ausland vor, kann die Bank des Exporteurs jedoch auch ein selbstständiges, unwiderrufliches Zahlungsversprechen in Form einer Ankaufzusage (= stille Bestätigung) übernehmen.

Welche Verbindung besteht zwischen der Akkreditivbestätigungsrisikodeckung und dem Exportgeschäft?

Dem zu deckenden Akkreditiv muss ein Ausfuhrgeschäft zugrunde liegen, das den üblichen Regularien für Exportkreditgarantien entspricht. Die Akkreditivbestätigungsrisikodeckung wird zugunsten der Bank übernommen, eine separate Forderungsdeckung zugunsten des Exporteurs ist nicht erforderlich. Im Rahmen des Antrags muss die Bank das Exportgeschäft vollständig darstellen und eine spezielle Verpflichtungs- und Antikorruptionserklärung des Exporteurs beibringen.

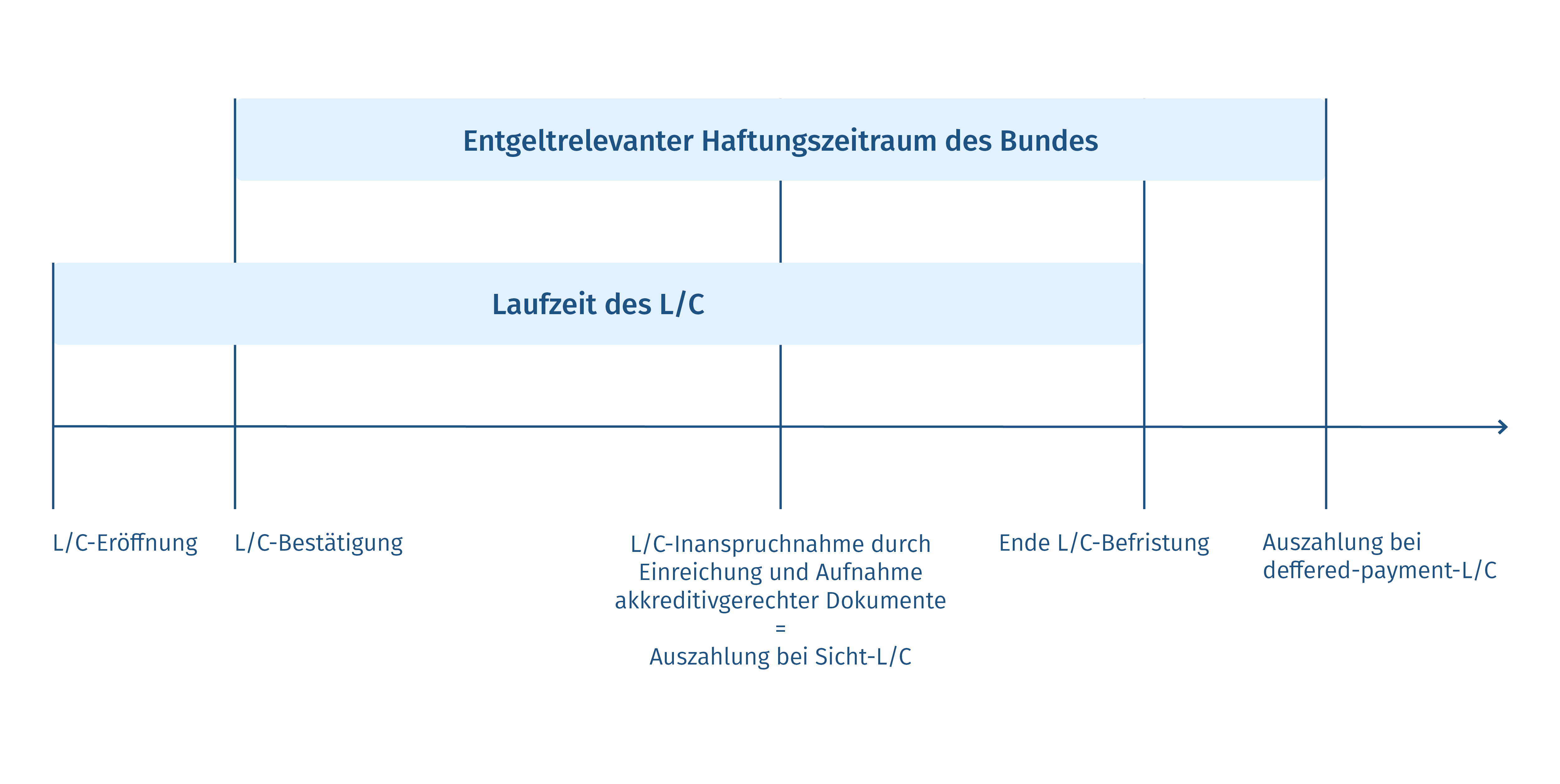

Für welchen Zeitraum besteht der Deckungsschutz?

Der Deckungsschutz beginnt mit Bestätigung des Akkreditivs und endet mit der Erfüllung der gedeckten Forderung, d. h. mit Erstattung des Akkreditivbetrages durch die Akkreditiv eröffnende Auslandsbank nach Aufnahme der akkreditivgerechten Dokumente bzw. nach Ablauf des Kreditierungszeitraums. Um der Bank eine wirkungsvolle Absicherungsmöglichkeit zu bieten, verzichtet der Bund – abweichend von einer regulären Finanzkreditdeckung – bereits ab Bestätigung des Akkreditivs auf sein Deckungseingriffsrecht bei Gefahrerhöhung. Der absicherbare Zeitraum ist grundsätzlich auf 360 Tage für den Akkreditivbestätigungszeitraum zzgl. fünf Jahren für den Kreditierungszeitraum begrenzt.

Soweit mittelfristige Zahlungsbedingungen vorliegen (zwei Jahre und mehr) sind die Vorgaben des OECD-Konsensus (u. a. das Anzahlungserfordernis) einzuhalten.

Sie haben weitere Fragen zur Akkreditivbestätigungsrisikodeckung?

Unsere Kundenberater stehen Ihnen gerne für alle Fragen rund um die Akkreditivbestätigungsrisikodeckung zur Verfügung und führen Sie, falls gewünscht, Schritt für Schritt durch den Antragsprozess.